ハンドメイド作品を販売し、一定の所得を得たら、確定申告の対象者になります。確定申告は個人事業主だけではなく、副業や専業主婦でも対象になることがあります。

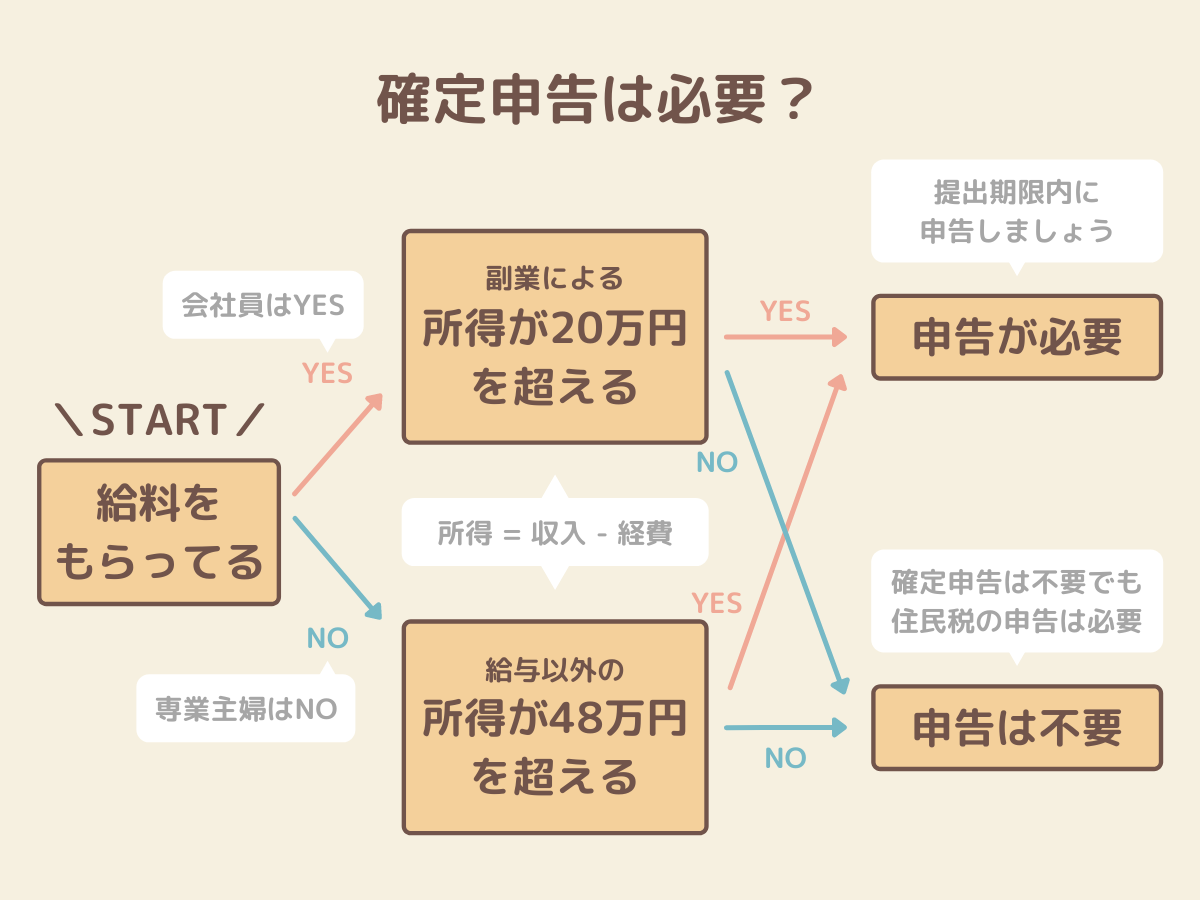

確定申告の要件は、会社員(給与所得者)か、専業主婦かで変わります。副業であれば、年間所得が20万円を超えたら、専業主婦であれば、年間所得が48万円を超えたら確定申告が必要となります。

確定申告の対象者であるにも関わらず、申告を怠った場合、ペナルティとして「無申告加算税」「延滞税」を課される恐れがあります。

あなたは、確定申告の対象者ですか?

この記事では、「自分が対象かどうかわからない」と悩むハンドメイド販売者を対象に、確定申告が必要な人の条件について、ケースごとに詳しく解説しています。ぜひご参考にしてください。

-

-

【自宅で開業】個人事業主としてハンドメイド販売するための届け出

今すぐ読む

確定申告とは

確定申告とは、毎年1月1日~12月31日までの取引に対する税務申請の手続のこと。1年間の所得を、翌年の2月16日~3月15日の間に税務署に申告し、納税額を確定させます。

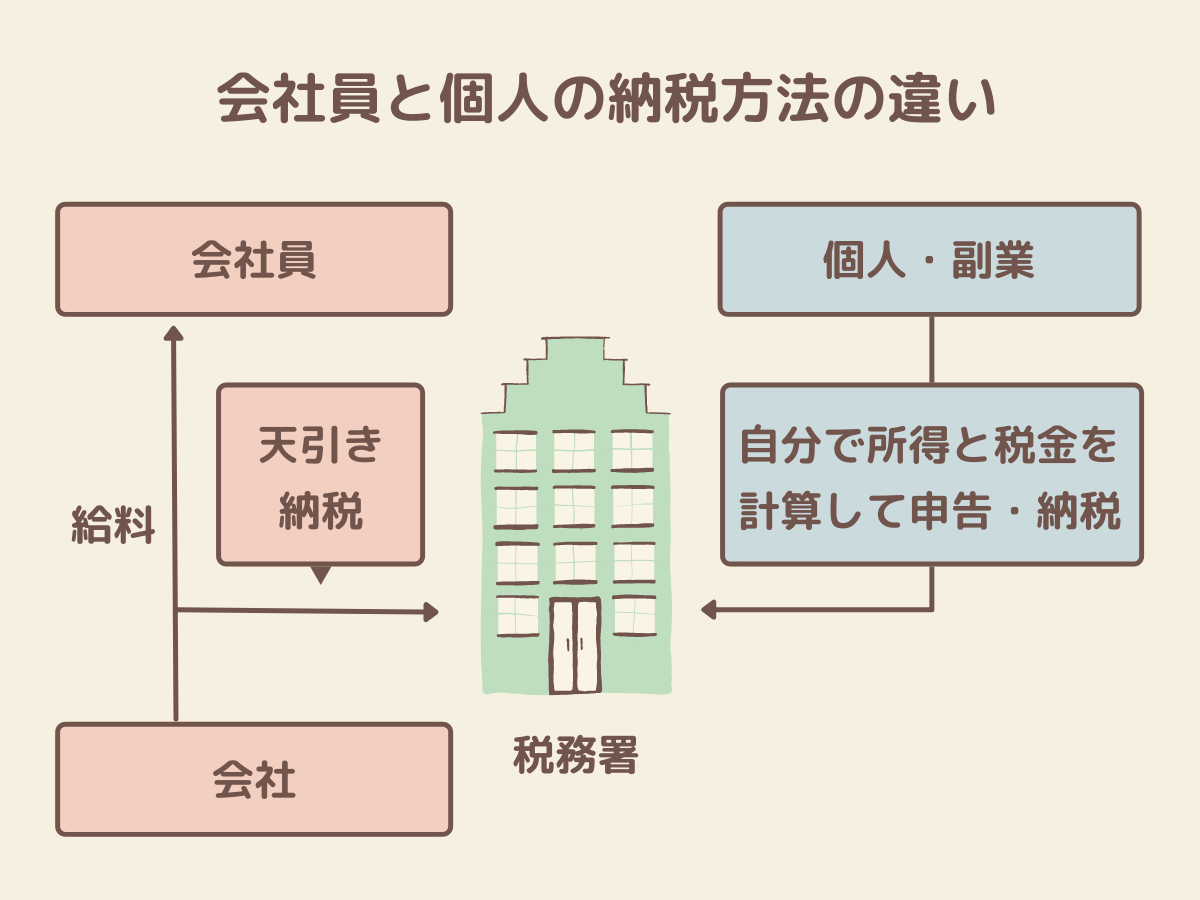

収入を得たら、国に所得税を納めなければなりません。

会社員として働いている場合、勤務している会社が、毎月の給与から所得税を納める手続きをしてくれているので、確定申告をする必要はありません。ところが、ハンドメイド販売で得た収入に関しては、代わりに所得税を支払う手続きをしてくれる人がいません。そのため、所得税を納めるために必要な手続きのすべて(確定申告)を自分で行います。

確定申告は、一定の所得があったすべての人が対象となります。「個人事業主ではなく、副業だから確定申告の必要はない」と勘違いする会社員の方もいますが、副業でも一定の所得があれば確定申告が必要となるので注意しましょう。

【要確認】「売上」と「所得」の違い

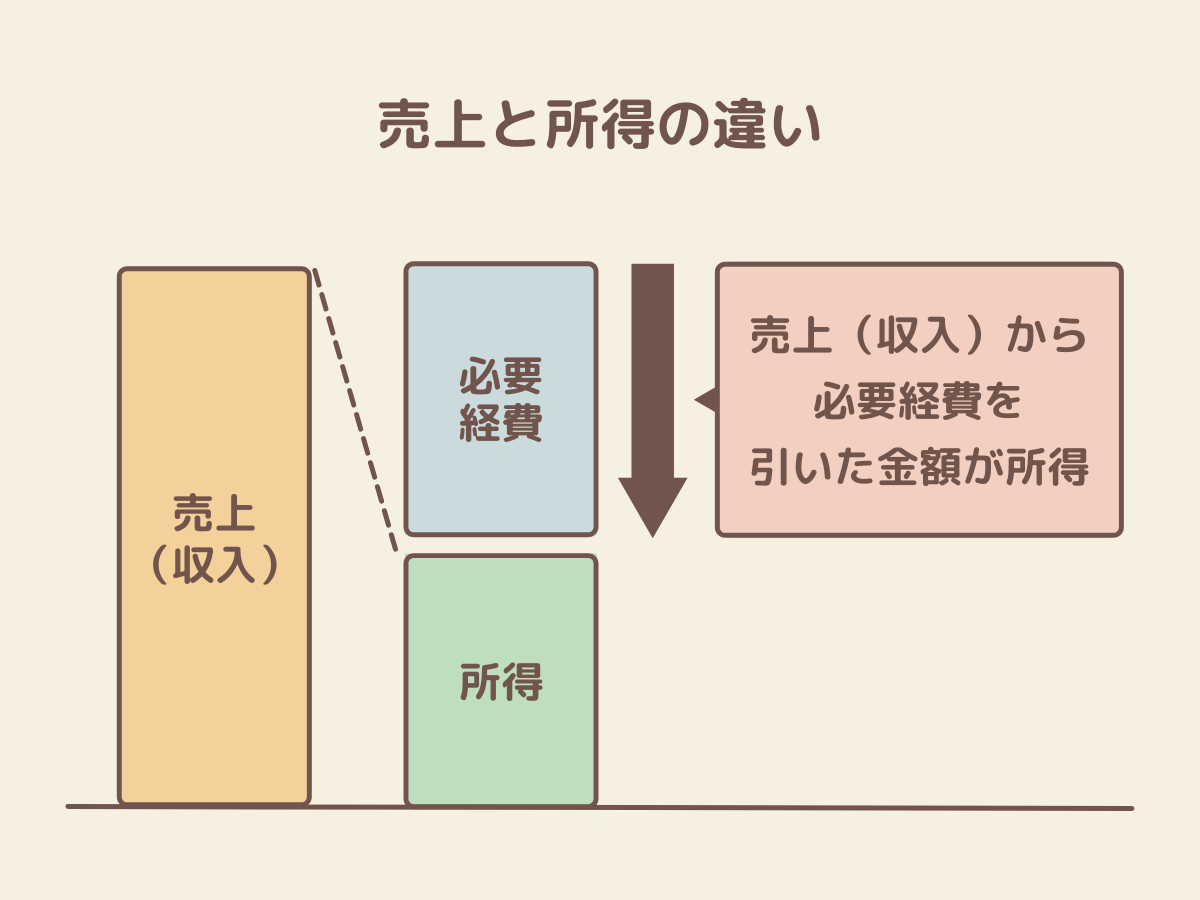

確定申告が必要かどうかは、「1年間で、いくら稼いだか」を基準に判断していきます。この判断基準となる金額は、「売上(収入)」ではなく「所得」です。よく勘違いされがちですが、この2つは違うもの。

個人事業主やフリーランスが得たお金は「収入」と呼ばれ、1月1日~12月31日までの1年間で得た収入を「総収入金額」といいます。ハンドメイド販売であれば、1年間の売上総額がこの「総収入金額」になります。

これに対して「所得」とは、総収入金額から「必要経費」を差し引いた金額をいいます。たとえば、1年間の売上が20万円であっても、必要経費が15万円かかっていたら、所得は5万円になります。確定申告では、この所得を基に、申告の必要性を判断します。

ハンドメイド販売の場合は、アクセサリーパーツや生地の購入費などが必要経費に該当します。そして、1年間の売上から、この必要経費を引いた金額が、あなたの所得となります。必要経費にできる項目を正しく把握しておくと、確定申告が不要になるケースがあります。今一度、何が経費にできるのかを確認しておくと良いでしょう。

-

-

ハンドメイド販売者が確定申告で経費にできる出費、できない出費の例

今すぐ読む

いくら稼いだら確定申告が必要?

確定申告の要件は、会社員(給与所得者)か、専業主婦かで変わります。

以下に、確定申告の必要性の有無がわかる簡易的なフローチャートをご用意したので、ご自身の状況にあてはめて判断してください。

ここでは、以下の就労状況ごとに、確定申告の有無を詳しく解説しています。上図のフローチャートだけでは判断できない方はご参考にしてください。

ご自身の状況にもっとも近いと思うケースをタップして、判断してみてください。

本業があり、副業で販売している人

普段はサラリーマンや OL として働き、空いた時間でハンドメイド販売などの副業をしている方は、副業の所得が年間で20万円を超えたら確定申告が必要です。

給与を1か所から受けていて、かつ、その給与の全部が源泉徴収の対象となる場合において、各種の所得金額(給与所得、退職所得を除く。)の合計額が20万円を超える

複数の副業をしている方は、その副業の合計所得が、年間で20万円を超えたら確定申告が必要です。たとえば、ハンドメイド販売とブログ、ライターの副業をしていたら、すべての収入を合計して、そこから経費を引いた所得が年間で20万円を超えたら確定申告をします。

-

-

ハンドメイド販売の副業が会社にバレる3つの原因

今すぐ読む

パートをしていて、副業で販売している人

パートをしている主婦・主夫で、空いた時間にハンドメイド販売などの副業をしている場合、副業の所得が年間で20万円を超えたら確定申告が必要です(パートの収入は含めません)。

ちなみに、ダブルワークでパート(パートの掛け持ち)をしている場合は、収入の多い方で年末調整を行うことになります。もう1ヵ所のパート先では年末調整をすることができないので、自分で確定申告を行わなければなりません。

ですので、ダブルワークでパートをしていて、さらに副業もしているなら、「収入の少ない方のパート」と「副業」の所得の合計が年間で20万円を超えたら、確定申告をしましょう。

本業とパートがあり、さらに副業で販売している人

本業があり、さらに副業としてアルバイト・パートを行い、その傍らでハンドメイド販売でお小遣いを稼いでいる場合、「アルバイト・パート」と「副業」の所得の合計が年間で20万円を超えたら、確定申告が必要です。

たとえば、平日は会社員として働き、夜はハンドメイド販売、休日にアルバイトをしている方は、ハンドメイド販売とアルバイトの所得が20万円を超えたら確定申告をしてください。

会社を途中退職し、販売をはじめた人

会社を年の途中で退職し、再就職せずにハンドメイド販売といった副業をはじめた方は、副業の所得が年間で20万円を超えた場合に確定申告をする必要があります。

会社員として働いていたときの収入に関しては、勤務先が毎月の給与から所得税を源泉徴収しているので、確定申告をする必要はありません。ただし、年の途中で辞めると年末調整をしてくれません。年末調整は払い過ぎた税金が戻ってくる制度です。自分で確定申告をすることで、給料から引かれた税金が戻る可能性があります。

ですので、副業の所得が20万円を超えなくても、確定申告をした方が得になることがあります。

働いていなくて、販売だけしている人

働いていない(会社員やパート従業員ではない)方は、ハンドメイド販売の所得が年間で48万円を超えたら確定申告が必要です。

「48万円」という金額は、確定申告の基礎控除の金額。基礎控除とは、確定申告で所得税額の計算をする際に、所得から差し引くことができる控除で、一定の所得以下のすべての納税者に適用されます。所得が48万円以内であれば、そこから基礎控除を引くと所得はゼロとなるため、確定申告の必要がありません。48万円を超えると、基礎控除だけでは課税所得が0円にはならないので、確定申告をする必要があります。

参考:基礎控除 - 国税庁

ハンドメイド販売以外でも収入がある場合は、それらの収入を合計した所得が48万円を超えたら確定申告をしてください。

確定申告をしなかったときのペナルティ

確定申告の対象者であるにも関わらず、申告を怠った場合、ペナルティとして「無申告加算税」「延滞税」を課される恐れがあります。

「無申告加算税」を支払う

「無申告加算税」とは、確定申告の対象者であるにも関わらず、確定申告書を期限内に提出しなかった場合に、本来納めるべき税額に加えて、その税額に応じた罰金を支払うものです。

無申告加算税は、原則として、納付すべき税額に対して、50万円までは15%、50万円を超える部分は20%の割合を納付税額にかけた金額になります。期限後であっても、税務署の調査を受ける前に自主的に申告すれば、無申告加算税の課税割合が5%に軽減されます。

「延滞税」を支払う

「延滞税」とは、期限までに税金が納付されなかった場合に、納付する日までの日数に応じて課されるもの。

延滞税の税率は年次ごとに異なりますが、7.3%~14.6%と高い割合です。申告書の提出や納税が遅れれば遅れるほど、延滞税が増える可能性がありますので、気が付いたら速やかに納付しましょう。

確定申告が不要になる人

前述した『いくら稼いだら確定申告が必要?』に該当しなければ、確定申告は不要です。

わかりやすく整理すると、以下に該当すれば確定申告が不要になる、ということです。

ただし、確定申告は不要でも、住民税の申告は必要となります。忘れずに手続きしましょう。

-

-

ちゃんと払った?ハンドメイドで収入を得たら「住民税」を納めよう

今すぐ読む

働いていて、副業の年間所得が20万円を超えない

会社員やパート従業員として働いていて、ダブルワークや副業で給与所得以外の収入がある人は、その給与所得以外の所得が、合計して年間20万円を超えないのであれば、確定申告は不要です。

年末調整を受けた給与所得以外の所得が20万円以下の方は、確定申告は不要です。

勤務先から支払われる収入に対しては、会社が毎月の給料から所得税を引いているので、確定申告の必要はありません。

給与所得以外(副業)で得た収入に関しては、代わりに所得税を支払う手続きをしてくれる人がいません。そのため、所得税を納めるために必要な手続きのすべて(確定申告)を自分で行います。ただし、給与所得以外の所得が1年間で合計20万円以下なら、確定申告は必要ありません。

働いていなくて、年間所得が48万円を超えない

会社員やパート従業員として働いていない専業主婦の方は、ハンドメイド販売で得た合計所得が、年間48万円を超えなければ確定申告は不要です。

専業主婦の所得は、48万円以下※であれば、基礎控除の48万円と相殺されて課税所得が0円になり、税金がかからない計算になります。そのため、所得税を納めるための手続き(確定申告)をする必要がありません。

※令和元年分以前の基礎控除は38万円でした。

まとめ

確定申告の要件は、会社員(給与所得者)か、専業主婦かで変わります。下図にその条件をまとめたのでご参考にしてください。

| 就労状況 | 年間所得 | 確定申告 |

| 本業がある (会社員など) |

副業の所得が 20万円を超えない |

申告しない |

| 副業の所得が 20万円を超える |

申告する | |

| 本業がない (専業主婦など) |

給与以外の所得が 48万円を超えない |

申告しない |

| 給与以外の所得が 48万円を超える |

申告する |

確定申告をする必要がある人は、早めに申告の手続きに取り掛かりましょう。期限内にきちんと申告しないと、「無申告加算税」「延滞税」が課される恐れがあります。いずれも非常に高い利率で、本来 払うべき税金に加算して支払うこととなりますよ。

はじめてでも大丈夫!

確定申告ならfreee

申告する方におすすめなのが「freee」。

質問に答えるだけでアッという間に完成。

はじめてでも迷いません。

30日間無料お試しあり